La presión impositiva en Uruguay desde una perspectiva de mediano plazo*

Por Carlos Grau Pérez **

La realidad es aquello en lo que, cuando uno deja de creer, no desaparece.

Introducción

La presión impositiva de nuestro país es uno de los temas de la actual campaña electoral. Este asunto es tan importante como vasto, por lo tanto, en esta oportunidad se abordará, solamente, un aspecto de este. Su tratamiento requiere de una mirada que vaya más allá del corto plazo. Una perspectiva temporal estrecha dificulta la comprensión del fenómeno e impide evaluar adecuadamente la sucesión de cambios que dan lugar a la situación impositiva actual.

El objetivo de este artículo es, entonces, aportar elementos de juicio para una mejor comprensión de esta temática, analizando lo ocurrido con la presión impositiva en los últimos treinta años. El análisis se encuadra, por cierto, en un proyecto más ambicioso de evaluación de la trayectoria de la política fiscal en nuestro país durante las tres últimas décadas.

Antes de comenzar la descripción, corresponde explicitar el alcance de la definición de presión impositiva que se va a emplear, ya que este concepto admite diferentes variantes. En términos generales, la presión impositiva mide la relación entre los impuestos recaudados en el transcurso de un año y el valor del PIB nominal en dicho año. En nuestro caso, el análisis pone el foco en todos los impuestos recaudados por la Dirección General Impositiva (DGI) y los recaudados por la Aduana, incluyendo el hoy derogado Impuesto a las Retribuciones Personales (IRP).

A efectos de interpretar el alcance del concepto, se puede afirmar que dado que el PBI representa los ingresos generados en la economía en un año, la presión impositiva representa la tasa de impuesto que se paga sobre estos en promedio.

Evolución de la presión impositiva en el período 1989 – 2018

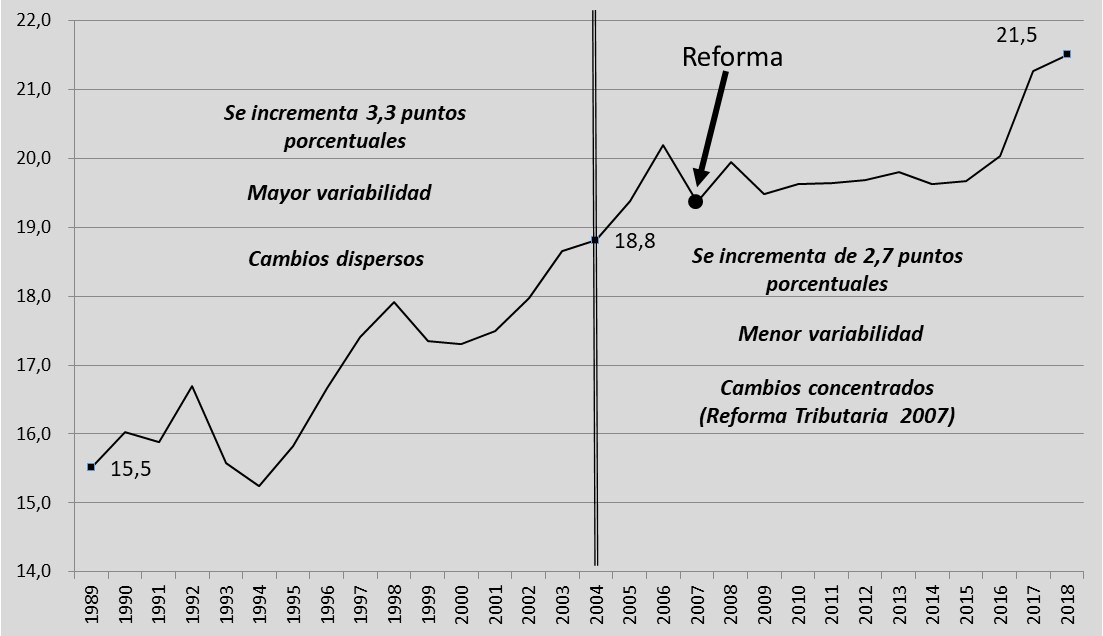

La presión impositiva se incrementó en el período 1989-2018 seis puntos porcentuales del PIB, pasando del 15,5% en el año 1989 al 21,5% en el año 2018 (véase gráfico). Esta variación equivale a un crecimiento acumulado del 40%, respecto a la presión impositiva existente a finales de los años 80.

A la luz del debate instalado en la campaña electoral en torno a este tema, resulta útil analizar por separado lo sucedido en los primeros tres períodos de gobierno (dos del Partido Colorado y uno del Partido Nacional) de lo sucedido en los siguientes tres (Frente Amplio).

Durante los primeros tres gobiernos, tomando la variación punta contra punta, se observa un crecimiento de la presión impositiva de 3,3 puntos porcentuales del PIB, lo que equivale al 55% del crecimiento total en el período. Los restantes 2,7 puntos porcentuales de crecimiento, equivalentes al 45% del incremento total, se generaron en los tres períodos siguientes de gobierno. La tasa de crecimiento promedio anual de la presión impositiva fue, por tanto, más alta en el período 1989 – 2004 que el periodo 2005 – 2018.

Evolución de la Presión Impositiva 1989 – 2018 (En porcentajes)

Además de lo observado en relación con la intensidad con que se incrementa la imposición en cada período, existen otras diferencias que merecen ser destacadas.

La primera tiene que ver con la variabilidad de la presión impositiva. En el primer período, la variable muestra una mayor variabilidad y una trayectoria tendencial claramente creciente. En periodo comprendido entre 2005 y 2018 se observan dos fases diferentes. La primera entre 2005 y 2016, que evidencia una marcada estabilidad de la presión impositiva, incluye la década posterior a la reforma tributaria de 2007, por lo que queda en evidencia que el cambio estructural registrado en la estructura tributaria tuvo un efecto final neutro en términos de la carga fiscal que recae sobre los contribuyentes. El crecimiento de la presión impositiva en el segundo período se concentra, fundamentalmente, en los dos últimos años.

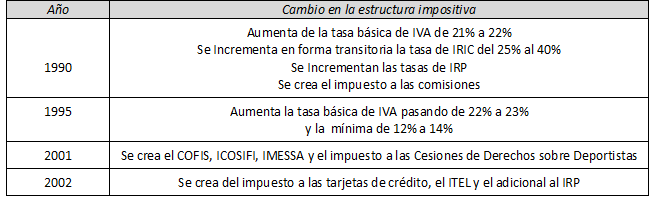

Las diferencias observadas en la variabilidad entre los dos periodos pueden ser consecuencia de que, mientras en el segundo los cambios más significativos se concentraron en la reforma del 2007 (y esta no modificó la presión impositiva total sino su distribución interna), en el primero los cambios se producen con mayor frecuencia y de forma dispersa.

Al respecto, pueden considerarse, a modo de ejemplo y sin pretender que el listado sea exhaustivo, algunos acontecimientos que implicaron modificaciones en la presión impositiva y que se detallan en el siguiente cuadro.

La segunda diferencia para destacar tiene relación con la importancia que tienen los distintos tipos de impuestos en la explicación del incremento observado en la presión impositiva total.

A continuación, se muestra la incidencia de los principales impuestos según su importancia en la recaudación, estos son el IVA (43,9%), el impuesto a la renta personal (15,5%) y a la renta empresarial (14,3%).

La información aportada evidencia que el aumento de la presión impositiva correspondiente al IVA se concentra en el primer período, mientras que la correspondiente a la renta personal se concentra en el segundo período. En el caso del impuesto a la renta empresarial, el incremento se distribuye de manera relativamente homogénea entre los dos períodos.

Comentarios finales

Del análisis surge que en los últimos treinta años la presión impositiva del país creció a una tasa promedio anual de 1,13%, aunque en la primera mitad del periodo la tasa de crecimiento fue algo superior.

Se desprende, además, que mientras en el primer período el aumento en la presión impositiva se explica principalmente por la imposición al consumo, en el segundo por la imposición a la renta.

Cabe subrayar que en el análisis no se incluyó la incidencia en la presión impositiva resultante del impuesto inflacionario, que representa en la actualidad una pequeña fracción de lo que representaba al inicio del periodo considerado.

Además, no debería perderse de vista que la importante reducción de la evasión que se ha registrado durante la última década, fundamentalmente en la recaudación del IVA, tiene consecuencias a la hora de evaluar la magnitud de la presión impositiva y la forma en que la misma se distribuye entre los contribuyentes.

Finalmente, sería de interés analizar en el futuro, la incidencia relativa que tuvieron en la evolución de la presión impositiva factores tales como, la respuesta de la recaudación a variaciones en el PIB, los cambios en los niveles de evasión y las modificaciones en la estructura impositiva.

* Entrada escrita para el Blog SUMA de CINVE suma.org.uy.

** Carlos Grau Pérez es Investigador de CINVE, Profesor de la Universidad de la República y de la Universidad ORT Uruguay. Es Magister en Economía por la Universidad de Louvain la Neuve, Bélgica. (correo: [email protected])