Inflación en EE.UU., la tormenta perfecta

¿Cuál es el correlato en Uruguay?

Por Adrián Fernández *

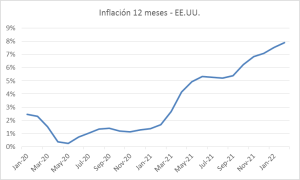

La inflación anual se ha acelerado a 8,0% en febrero, con los precios de la energía como el principal factor, pero también por los incrementos significativos en vivienda y alimentos, entre otros rubros. Excluyendo estos precios volátiles, la “inflación núcleo” se situó en 6,4% en los últimos 12 meses. El punto más crítico es que todavía no se ha llegado a un tope: los efectos de la guerra en Ucrania (energéticos, pero también trigo, etc.), todavía no se han reflejado en estos datos.

Los resultados inflacionarios han incidido en una baja de la popularidad del Presidente, en un marco en que la actividad económica está creciendo significativamente y el desempleo desciende. El hecho de que en los próximos meses se pueda observar un dato aún mayor de inflación reafirma a algunos analistas políticos en una proyección de resultados electorales desfavorables para el partido de gobierno.

Estamos hablando de EE.UU., y de la suerte que puede correr el Partido Demócrata en las elecciones de medio término de noviembre 2022, donde está en juego el control del Congreso.

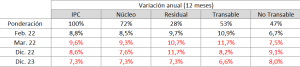

En ese sentido, hay algunas semejanzas en términos de inflación con Uruguay, pero también diferencias, que vale la pena considerar. Entre las primeras, los números: en los 12 meses cerrados a febrero, en Uruguay la inflación (el aumento del IPC) alcanzó a 8,8% y la inflación núcleo a 8,5%, por lo que éste es el momento que más nos hemos aproximado a los resultados de inflación de EE.UU. en los últimos 70 años.

Analicemos los factores inflacionarios en el país del Norte y consideremos luego su correlato con Uruguay. Dejaremos para futuras entregas el papel que están jugando los responsables por combatir la inflación: la Reserva Federal en EE.UU., y el Banco Central en Uruguay.

Factores en EE.UU.

En primer lugar, como mencionábamos, la gasolina tuvo un aumento respecto de un año atrás de casi 40%, cuadruplicando el incremento del resto de los artículos de la canasta de consumo. Este es un claro indicador del choque externo que la economía estadounidense (y prácticamente todos los países) está recibiendo, y que repercute directamente sobre la inflación. Y esto sin considerar los incrementos derivados de la guerra en Ucrania.

Este choque externo es mucho más extendido. Alcanza a metales, varios grupos de alimentos y en general las commodities de todo tipo (y la carne en el caso de Uruguay). Pero no se circunscribe a materias primas. Factores “de oferta”: disrupciones de las cadenas de abastecimiento (principalmente internacionales), han producido escasez en rubros que a priori no estaban en el radar, como los microchips para la industria automotriz (una mala noticia adicional: Ucrania es un importante productor de neón, lo que puede implicar que la producción de chips continúe en falta).

El caso de los automóviles es interesante. Como decíamos, la carencia de ciertos componentes claves llevó a reducir la producción de automóviles, y las consiguientes entregas de 0 km para los compradores finales. Si bien el precio de los automóviles nuevos se incrementó (alrededor de 8% a principios de año), el cambio de los compradores hacia los autos usados llevó el precio de estos últimos a incrementarse mucho más, 45% respecto a un año atrás. Es decir, las empresas no “se aprovecharon” de la mayor demanda, aunque tenían espacio para mayores incrementos de precios.

En segundo lugar, la demanda de las familias ha reaccionado vigorosamente a la salida de la pandemia y hoy se está ante un consumo creciente, que es lo que ha impulsado, por ejemplo, esta mayor demanda por automóviles. Las medidas que tomó en su momento, como respuesta a la pandemia, la Reserva Federal y el gobierno permitieron “inyectar dólares” en los mercados y mantener relativamente estables los ingresos. Hoy en día se observan crecimientos significativos en salarios, especialmente de empleados no calificados. De todas maneras, la aceleración de la inflación de los últimos meses implicará una disminución de los ingresos reales, corregidos por inflación, para casi todas las categorías de empleados. En cualquier caso, la economía estadounidense está creciendo vigorosamente, con niveles de desempleo ya inferiores a la situación pre-pandemia (aunque hay que advertir de personas que han “abandonado” el mercado de trabajo y que inciden en el bajo desempleo).

Estamos ante una tormenta “perfecta” para la inflación: presión por el lado de la demanda, aumento de los precios internacionales, y restricciones por el lado de la oferta (tanto productores domésticos como internacionales). No es de extrañar que la inflación haya llegado a un máximo de los últimos 40 años. E, insisto, sin que todavía se hayan manifestado en las cifras del lPC los nuevos choques derivados de la guerra en Ucrania.

Transitorios o Permanentes

Nadie pone en duda la importancia de los choques externos que ha recibido la economía estadounidense (y el grueso de los países, a esos efectos). Gran parte del problema que plantea la discusión de la situación inflacionaria (y de los remedios para atacarla) es poder llegar a un diagnóstico correcto sobre la transitoriedad de estos choques, y de las interrupciones en las cadenas de producción.

El punto no es menor. Si los choques son transitorios (en unas pocas semanas y/o meses se revierten) es poco lo que se puede (y se debe) hacer desde la política económica, en economías como la estadounidense con muy pocas instancias de indexación de precios. Ese fue el diagnóstico que se planteó durante buena parte del año 2021.

El diagnóstico se vió “sorpresivamente” confrontado. La aceleración de la inflación fue muy rápida: se pasó de niveles inferiores al 2% anual hasta febrero, a cifras ya “estabilizadas” por encima de 5% a partir de mayo. Y un nuevo empuje desde octubre del año pasado, ya entrando en territorio de “récords”.

Como bien podría haber dicho Keynes, la permanencia en el tiempo de situaciones transitorias convierte al fenómeno en permanente. Y ésta parece ser la situación, especialmente si nos situamos en marzo de 2022, valor que todavía no aparece en el gráfico, pero que seguramente significará un nuevo escalón en la inflación por las consecuencias de la guerra en Ucrania.

Correlato en Uruguay

Como mencionábamos, existen diferencias y semejanzas entre los factores inflacionarios de EE.UU. y Uruguay. Entre las últimas, la economía uruguaya también se ha visto expuesta a los choques internacionales. En nuestro caso, la inflación asociada a bienes “transables” (que son comercializados internacionalmente, tanto como exportaciones como por importaciones) es hoy mucho más importante que la de “no transables”, como se puede observar en el cuadro siguiente. Ello es esperable, ya que, dada la importancia de las exportaciones e importaciones en el PIB, estos choques son mucho más importantes en Uruguay que en EE.UU.

Fuente: Proyecciones de cinve.

¿Tenemos también presiones de demanda? No es tan seguro. De hecho, el informe del Consejo Fiscal Asesor estimaba en 2021 una brecha de producto negativa de 4.3%. Es decir, el PIB efectivo se ubicaba 4,3% por debajo del PIB que utiliza toda la capacidad instalada. En otras palabras, para 2021 Uruguay no reportaba presiones de demanda.

La cifra anterior corresponde a un “promedio” del año. Es cierto que en el segundo semestre de 2021 se ha observado una recuperación significativa de la economía, pero en cualquier caso no parece razonable que se hubiera cerrado la brecha al presente. Para 2022, más allá de las proyecciones oficiales, resulta plausible que la economía crezca 3% o quizás más. Pero una parte significativa de este crecimiento corresponde a factores transitorios domésticos. Las obras ligadas a UPM, por ejemplo. Inclusive los buenos números que está mostrando el mercado de trabajo en Uruguay en parte también puede ser explicado por factores transitorios (nuevamente las obras de UPM, los Jornales Solidarios, etc.).

Entonces, como conclusión, puede resultar tentador asimilar el tipo de respuestas que está llevando adelante la Reserva Federal en EE.UU. (abandono de las políticas expansivas y comienzo de incrementos en las tasas de interés, si bien todavía de manera muy tímida) para su aplicación en Uruguay, olvidando que el peso de los factores es distinto, y todavía no tenemos claro: si efectivamente está pesando una presión de demanda, y en cualquier caso, cuán permanentes son estos factores.

Respuestas desde el MEF pueden resultar mucho más efectivas (y con menores costos en términos de actividad económica) que las políticas monetarias “convencionales”. Por ejemplo, las medidas que se han anunciado de “facilitar” la importación de carne de pollo o de reducir el IVA a la carne vacuna, pueden contribuir a reducir la presión de los factores externos en los precios de los alimentos.

Intentaremos volver sobre estos últimos puntos en futuras entregas.

_______________________

* Adrián Fernández es Economista, profesor en la Facultad de Ciencias Económicas (UdelaR), investigador del cinve. Las opiniones vertidas en este artículo reflejan exclusivamente la opinión del autor, sin comprometer a las instituciones mencionadas.

** Entrada escrita para el Blog SUMA de cinve www.suma.org.uy.

.